Строим коттеджи, дома, дачи, бани

из деревянного каркаса, СИП панели, ЛСТК и бруса

для ПОСТОЯННОГО и СЕЗОННОГО проживания

|

Легкие стальные |

Строительно Производственная Компания «КАРКАСНЫЕ ДОМА»

Закажите расчет

по Вашему проекту |

Наш девиз: Ваши внуки будут вам благодарны. Мы занимаемся строительством домов для постоянного проживания, а так же дачных домов для сезонного проживания из СИП, ЛСТК, деревянного каркаса. Выполняем утепление фасадов жилых домов технологией "вентилируемый фасад" и технологией "Полифасад" Работаем на Ставрополье с 2011г.

Офис: Ставрополь, +7(928)321-91-55 kdsip@yandex.ru

|

|

Каркасные технологии

|

|

|

|

Прочный - японцы строят до 6 этажей.

Популярный - за счет соотношения цены икачества.

Экономит ваш кошелёк всю жизнь.

Безопасный - соответствует Евростандарту.

Теплый - в 6 раз теплее кирпичного.

ИПОТЕКА НА СТРОИТЕЛЬСТВО ОТ РОССЕЛЬХОЗБАНКА  |

СТОИМОСТЬ ДОМА

Энергоэффективный дом из СИП панелей. Фундамент свайно-винтовой. Кровля металл черепица Grand Line

от 9000 рублей за м2 по наружной части дома в г. Ставрополь. В других районах края индивидуально.

Можно немного сэкономить и сделать меж этажное перекрытие из бруса, а сверху зашить ОСБ или фанерой.

Все, что мы делаем, ВЕРИМ, вносит новые стандарты КАЧЕСТВА жизни.

Мы ВЕРИМ, что ЖИЗНЬ может быть иной.

Веря в это, мы все Делаем ДОБРОТНО, СОВРЕМЕННО и КРАСИВО.

Так случилось, что Мы СТРОИМ КАРКАСНЫЕ ДОМА.

Все о каркасных домах из СИП панели здесь...

НАШИ РАБОТЫ

Имеем опыт строительства в городах: Ставрополь, Пятигорск, Воронеж, Железноводск, Черкесс, Элиста,

Краснодар, Новоалександровск, Москва, Невинномысск, Сочи, Ростов на Дону

Покажем готовые дома, так сказать проведем экскурсию.

Для расчета обязательно указывайте общую площадь будущего дома по наружной части, место строительства, приблизительную дату начала строительства и конечно прикрепляйте проект, эскиз, наброски или ссылку на проект в интеренете.

|

Для отделки фасада каркасного дома, чаще используется "вентилируемый фасад", т.е. на каркас деревянный или оцинкованный, монтируются фасадные материалы: - сайдинг металлический или пластиковый, так же из этих материалов бывает блок хаус и брус. - деревянный блок хаус и брус, планкинг и евро вагонка - цементные - фибролитовая плита Этернит, фасадная плитка "Каньон" МАТЕРИАЛЫ ДЛЯ ВЕНТИЛИРУЕМОГО ФАСАДА здесь... |

|

|

Подходит для любых строений - кирпич, монолит, пилобут, газоблоки, каркасного дома и др.

| Утепление фасада, подробнее здесь... |

|

КРОВЛЯ

Стоимость крыши - весь материал (лес, крепеж, водосточка, подшива, металлочерепица), работа, достака - двухскатная - примерно 2500 рублей за м2 по площади дома (по наружке) - конверт - в пределах 3000 рублей за м2, так же площади дома. |

КАРКАСНЫЕ ДОМА - ВИДЫ

Каркасные дома Ставрополь знает уже давно, еще со времен заселения региона. В начале 2 тысячелетия на Ставрополье появились предприниматели предлагающие строительство каркасных домов по так называемой канадской технологии. Что это такое «Канадский дом»? Я выделяю три основные вида строительства канадских домов.

|

Классический Каркасный дом. Все предельно просто:

Т.е. отличие только в том, из чего сделан каркас, в остальном процесс одинаков. В ячейки каркаса укладывается минеральный утеплитель, затем строение зашивается гидроветрозащитой. Каркас зашивается плитами фанеры, ЦСП, ОСБ или Гринборд. Изнутри гипсокартон, евровагонка или любой листовой материал. Минусы: Слишком долго, за это время кирпичный строят. Утеплитель в стенах со временем садиться. Чтобы конкурировать с другими технологиями падают в цене, а чтобы хоть что-то заработать экономят на материалах. Другими словами химичат, уменьшаю толщину плит ОСБ, доски, чаще крутят саморезы, тонкий утеплитель. Мы строим классические каркасники, выдерживаем все требования технологии, используем качественный материал, но стоимость подходит слишком близко к СИП панели. Плюсы: в стены можно спрятать коммуникации. |

|

Каркасно-щитовой.

Минусы: нужна спецтехника — автокран. Представьте кран на своем участке, а если размеры участка маловаты. А сколько стоит работа крана? Плюсы: чуть быстрее, и то, про время на сборки в цеху забываешь, когда дом вырастает за несколько дней. По этой технологии мы выполняли первые наши работы. Скажу честно, это далеко не идеальная технология. Нужен цех для сборки, спец техника, условия для подъезда техники.

|

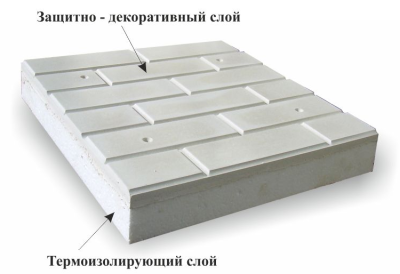

Каркасно-панельные. Из структурно-изолированной панели

(СИП).

Что такое СИП панели

Структурно-изолированные панели для строительства домов по канадской технологии. Сертифицирован для жилых домов постоянного проживания. При производстве используем только OSB-3 12мм и пенополистерол ПСБ-25. Предлагаем СИП панели собственного производства: - размеры высота 2800 и 2500, ширина 1250 и 625мм, толщина 224, 174 и 124мм. Выборка пенополистерола по вашему заказу. Для более подробной информации пройдите по ссылке... ВНИМАНИЕ: мы производим только из ОСБ-3 12мм В строительстве используем только СИП Бэст панель, ОСП-3 производства Россия. Германия, Румыния.

Некоторые подрядчики готовят домокомплекты, это немного удорожает и не сильно упрощает сборку. Мы режем панели на объекте. СИП панель очень проста, но гениальна. Благодаря склеивания пенополистерола и ОСБ, был получен строительный материал теплее нет и который несет нагрузку, даже без каркаса, вертикально до 11 тонн. Удобные размеры и относительно небольшой вес сделали монтаж приятным занятием. Конечно, есть свои тонкости, как без них, но для этого у нас есть специалисты.

Плюсы: теплее любого каркасника, как термос. Все делается из панели, полы, стены, перекрытие. Быстро, при наивысшем качестве. Надежный и безопасный.Теплый дом. Выбирая технологию, обращайте внимание на то, какие материалы использует производитель и подрядчик. Например при производстве СИП панели, можно использовать плиту ОСБ 9мм или ниже качества ОСБ-2, которые в два раза дешевле ОСБ-3 12мм, какие только и можно использовать. Да дешевле, значительно, но качество... Это такая лазейка для подрядчиков. А вы и знать не будете. Еще один очень важный момент, сравнивая, обратите внимание на то, сколько в долях от всего строительства каркасных домов строят из СИП панели. Я думаю 80, нет 85%. И задумайте, почему? Мы, строительно-производственная компания «Каркасные дома» имеем достаточно большой опыт в строительстве каркасных домов, чтобы построить дом, в котором будут жить ваши внуки. |

Мы построим Ваш дом по древней технологии из современных материалов.

Строительство каркасных домов по канадской технологии из СИП панели.

Нас можно найти по следующим фразам: Каркасные дома, каркасные дома Ставрополь, строительство каркасных домов, дома из лстк, быстровозводимые дома, построить дом недорого.

ООО "СПК "Каркасные дома". г. Ставрополь, ул. 45 параллель 41, 8652 21-91-55, kdsip@yandex.ru